08.07.2023

В контексте текущей макроэкономической ситуации стоит обратить внимание на важность и эффективность выбранной денежно-кредитной политики Национального Банка Республики Казахстан.

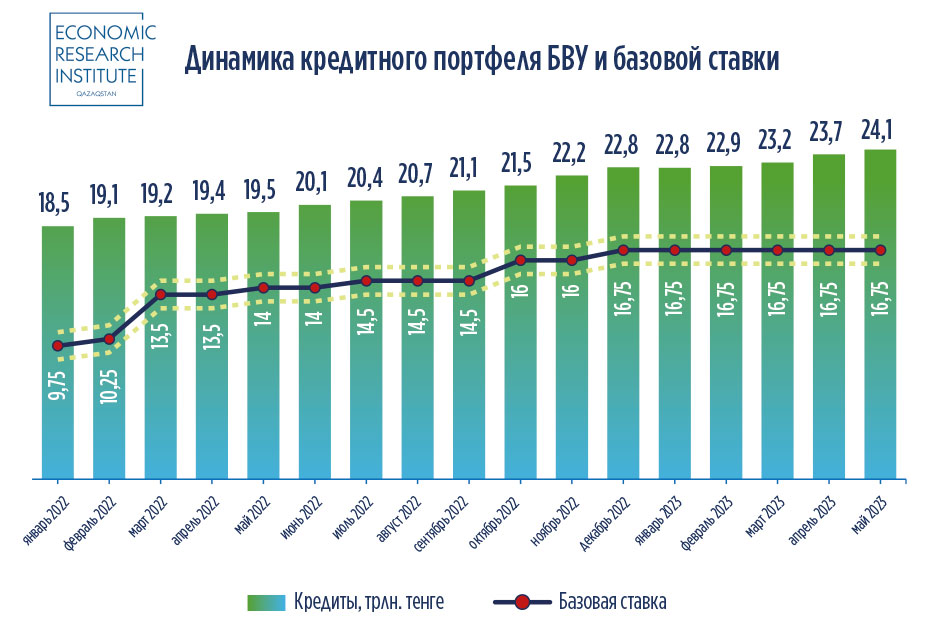

Сегодня, 5 июля 2023 года было принято решение сохранить базовую ставку на уровне 16,75% с коридором +- 1%. Отметим, что базовая ставка сохраняется уже 8 месяцев подряд на этом уровне. Зачастую слышится критика по поводу этого решения, так как считается, что банки второго уровня (далее – БВУ) не кредитуют экономику.

Однако по данным Национального Банка Республики Казахстан (далее – НБ) в среднем банковская система увеличивает ежемесячно свой кредитный портфель на 1%. В годовом выражении кредитный портфель по итогу мая 2023 года вырос на 23,5% по сравнению с аналогичным периодом прошлого года.

По итогу мая 2023 года кредитный портфель банковской системы сложился на уровне 24,1 триллиона тенге, что на 1,6% больше по сравнению с апрелем 2023 года.

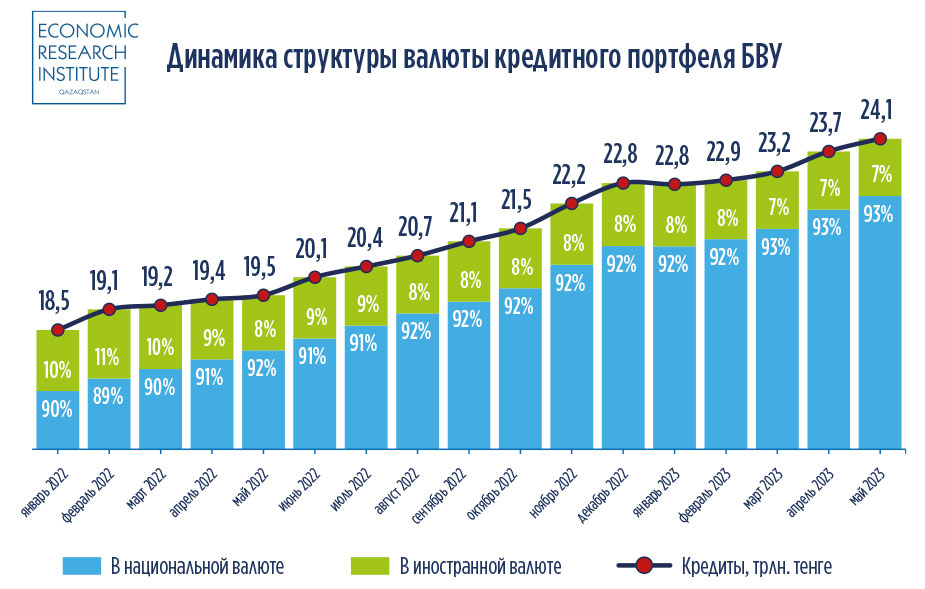

Для нормальной экономики крайне важно, чтобы основная доля финансовых операций внутри страны проводилась в национальной валюте, так как это говорит о доверии населения своей валюте и позволяет нивелировать внешние шоки от котировок курса, что может положительно повлиять на финансовую стабильность населения страны.

В структуре портфеля преобладают кредиты, выданные в национальной валюте. Так, их доля выросла с 90% на начало 2022 года до 93% в конце апреля 2023 года. При этом стоит отметить, что повышение ставки привело к большей привлекательности депозитов, что дало возможность БВУ активнее кредитовать экономику, так как ставка по кредитам и депозитам напрямую зависит от размера базовой ставки.

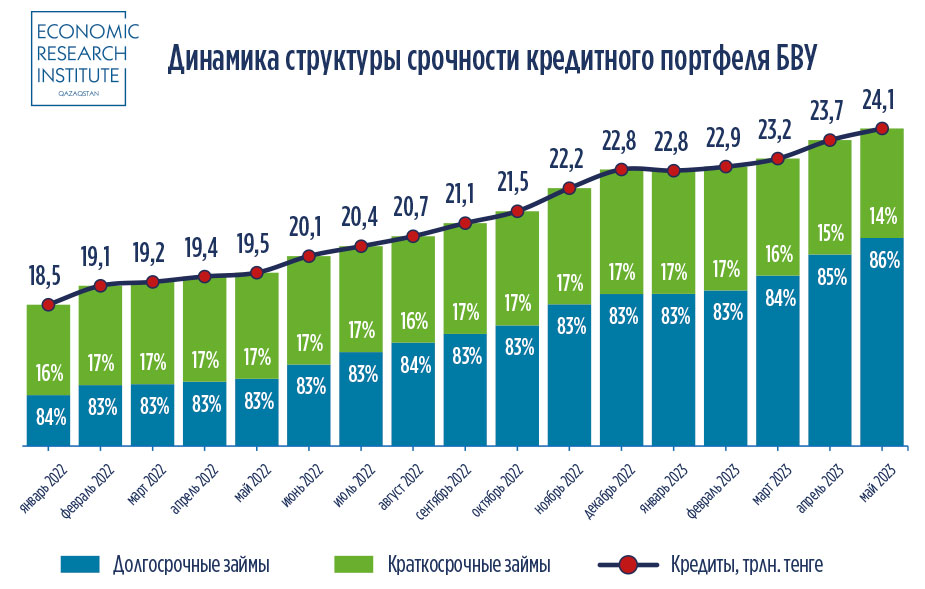

Для банков важную роль играет выдача долгосрочных кредитов, что при правильном риск-менеджменте позволяет обеспечить оптимальным балансом риск-доходность.

Более 80% портфеля БВУ относится к категории долгосрочных займов.

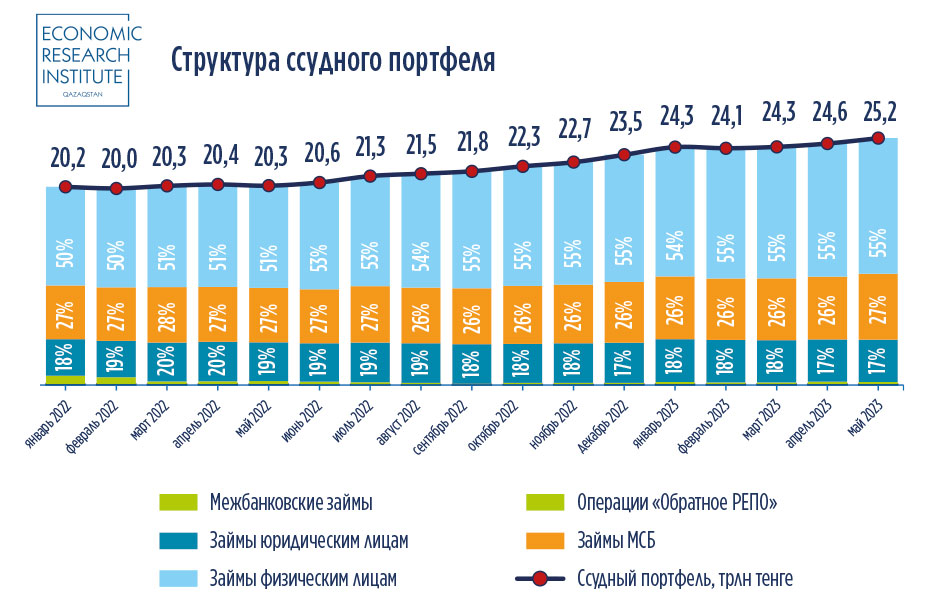

Из графика видно, что доля выданных займов населению составляет более 50% и имеет тренд роста, что в долгосрочной перспективе может иметь резко негативный эффект. Как отмечалось ранее (https://economy.kz/ru/Mnenija/id=166), возникает риск роста потребительских займов и уменьшения инвестиций в производственные мощности.

Стоит отметить, что доля займов юридических лиц, не относящихся к МСБ в структуре ссудного портфеля БВУ не превышает 20% за последние полтора года. Это вызывает потенциально высокие риски дефолта портфеля, так как в случае реализации экзогенного или эндогенного шока вероятнее всего пострадают доходы населения, и далее субъекты малого и среднего бизнеса, что потенциально может вызвать существенное ухудшение финансовой устойчивости всего банковского сектора.

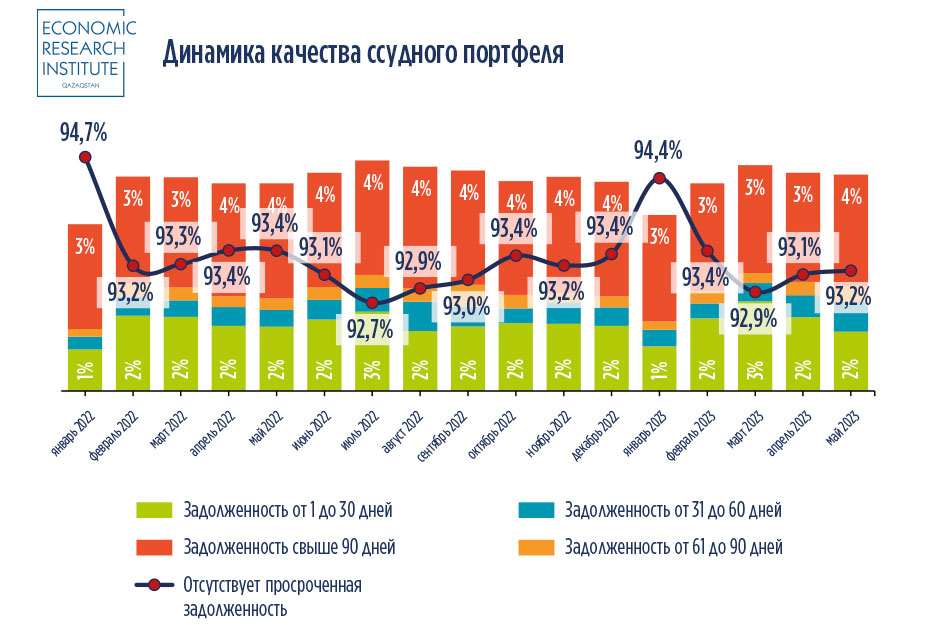

Динамика качества ссудного портфеля в целом является положительной, так как больше 90% выданных кредитов остаются ликвидными и погашаются кредиторами в срок, однако общая доля займов с просроченной задолженностью составляет около 10%.При этом займы с задолженностью свыше 90 дней растут с начала года. Так на начало 2022 года их доля составляла 3%, а уже по итогам мая 2023 года их доля составляет 4%.

Согласно международному стандарту финансовой отчетности №9 БВУ должны признать эти кредиты в 3 категорию и создать по ним провизии фактически полностью покрывающие эти займы, что означает двойную нагрузку для БВУ.

Все статьи