15.10.2023

Результаты проведенной эконометрической оценки

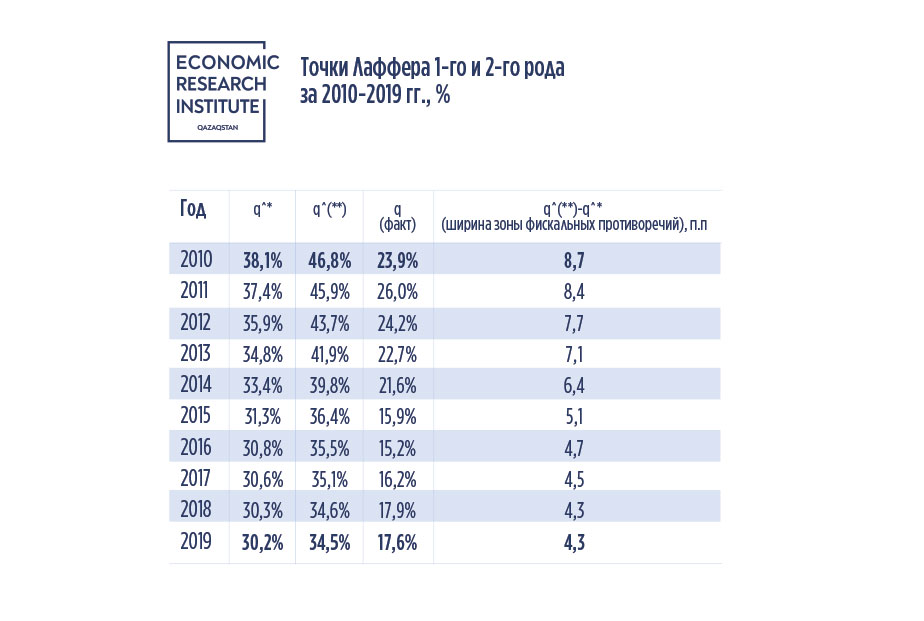

В табл. 1 приведены результаты расчетов и отображены точки максимума:

- точки Лаффера первого рода q^* производственной кривой и

- точки Лаффера второго рода q^(**) фискальной кривой.

Точка максимума производственной кривой (q^*).

Как мы видим, значение точки Лаффера 1-го рода – на протяжении 10 лет снизилось с 38,1% до 30,2% т.е., сформировался тренд к ее понижению.

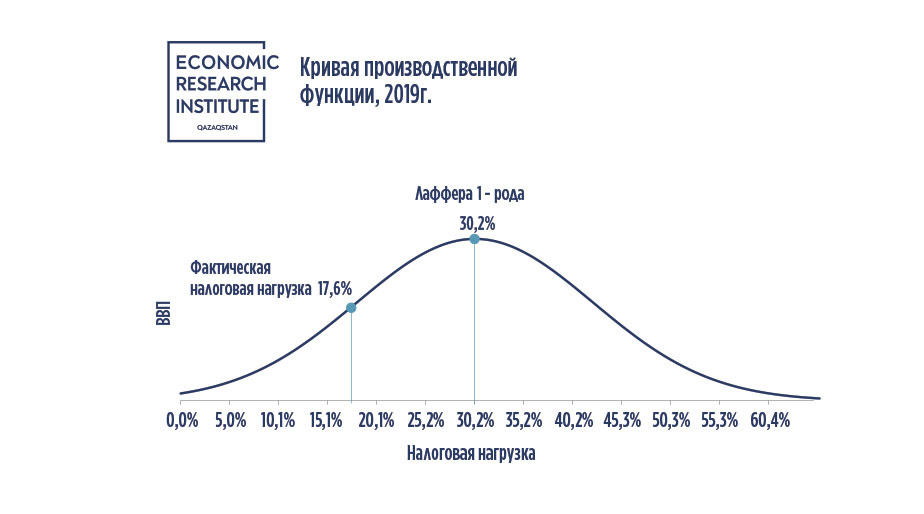

А фактическая налоговая нагрузка к 2019 году составила только 17,6%, т. е. находилась намного ниже предельного порога налоговой нагрузки – 30,2%, после достижения, которой экономический рост в Казахстане может начать замедляться.

Точка максимума фискальной кривой (q^(**)). Точки Лаффера 2-го рода также имели тренд к понижению с 46,8% до 34,5%. В 2019 году фактическая налоговая нагрузка составила 17,6% т.е. находилась намного ниже предельного порога фискальной нагрузки – 34,5%.

Интерпретация полученных результатов

Как видно, с 2010 по 2019 годы в экономике Казахстана фактическая налоговая нагрузка была значительно ниже и точки Лаффера 1-го рода, и точки Лаффера 2-го рода. Формально кажется, что имеется потенциал повышения налоговой нагрузки в Казахстане в пределах 12,6% (рис. 1), который не повлиял бы на рост ВВП и налоговые доходы бюджета.

Но обращают на себя внимание два факта реакции экономики на налоги:

- понижательный тренд значений точек Лаффера и 1-го, и 2-го рода,

- сокращение ширины зоны разрыва между ними с 8,7 до 4,3 п.п.

Это свидетельствует о невысокой степени свобод и ограничениях манипулирования налоговыми ставками, с вероятностью замедления экономического роста из-за резкого роста налоговой нагрузки.

Результаты корректировки. Дополнительные расчеты учли возможную реакцию экономики на дальнейшее сокращение зоны разрыва 〖(q〗^(**)-q^(*).).

Итоговые расчеты показали, что в Казахстане все же имеется реальный потенциал возможного поэтапного увеличения фискального бремени на 6–7% от ВВП в течение 10 лет от уровня 2019 года, без негативного эффекта на рост ВВП и собираемость налогов.

Это могло бы осуществляться за счет:

- повышения ставки бюджетообразующего налога (например НДС),

- расширения налоговой базы (вывод компаний из тени),

- сокращения различного вида льгот и субсидий,

- улучшения налогового администрирования.

Справочно. Доля ненаблюдаемой экономики в Казахстане по итогам 2022 года составила 18,8% ВВП (БНС АСПИР, 2023г.), налоговые потери, связанные с льготами и субсидиями это 7–8% всех ненефтяных налоговых поступлений (ВБ, отчет по Казахстану, 2017).

Но переход к корректировке налоговой нагрузки должен зависеть от состояния экономики. О том, как повышали налоговую нагрузку в странах ЕС, мы расскажем в следующем обзоре.

Сара Алпысбаева

д.э.н., главный научный сотрудник

Все статьи