06.10.2023

2023 жылдың 25 тамызында базалық мөлшерлемені 25 базалық тармаққа төмендету туралы шешім қабылданды. Осылайша базалық мөлшерлеме +- 1% дәлізімен 16,5% деңгейінде қалыптасты.

Негізінен, инфляцияны тежеу үшін жоғары базалық мөлшерлеме теориялық тұрғыдан қажет, өйткені кредиттер қымбаттап, ал депозиттер тиімдірек болуы тиіс. Нәтижесінде, базалық мөлшерлеменің жоғарылауы тауарлар мен қызметтерге сұранысты шектеуі керек, ал бұл баға деңгейінің төмендеуіне әкелуі тиіс.

Қазақстан Республикасы Ұлттық Банкінің (бұдан әрі – ҰБ) деректері бойынша орташа есеппен банк жүйесі ай сайын өзінің кредиттік портфелін айына 1,7%-ке ұлғайтады. Жылдық мәнде кредиттік портфель 2023 жылғы тамыздың қорытындысы бойынша 2022 жылғы тамыздың қорытындысымен салыстырғанда 23%-ке өсті.

2023 жылғы тамыздың қорытындысы бойынша банк жүйесінің кредиттік портфелі 25,4 триллион теңге деңгейінде қалыптасты, бұл 2023 жылғы шілдемен салыстырғанда 2,3%-ке артық.

Қалыпты экономика үшін ел ішіндегі қаржылық операциялардың негізгі үлесі ұлттық валютада жүргізілуі өте маңызды, өйткені бұл халықтың өз валютасына деген сенімін білдіреді және ел халқының қаржылық тұрақтылығына оң әсер етуі мүмкін бағам белгілеудің сыртқы күйзелістерін теңестіруге мүмкіндік береді.

Портфель құрылымында ұлттық валютада берілген кредиттер басым. Мысалы, олардың үлесі 2022 жылдың басындағы 90%-тен 2023 жылдың тамыз айының қорытындысы бойынша 93%-ке дейін өсті. Жалпы, Қазақстанда ұлттық валютадағы кредиттердің өсуі оң құбылыс болып табылады.

Бұл ел экономикасының дамып келе жатқанын және кәсіпорындар мен халықтың өз шығындары мен инвестицияларын қаржыландыру үшін пайдалана алатын қаржылық ресурстарға қол жеткізе алатынын көрсетеді.

Банктер үшін ұзақ мерзімді кредиттер беру маңызды рөл атқарады, бұл дұрыс тәуекел-менеджментпен тәуекел-кірістіліктің оңтайлы балансын қамтамасыз етуге мүмкіндік береді.

ЕДБ портфелінің 80%-тен астамы ұзақ мерзімді қарыздар санатына жатады. Ұзақ мерзімді қарыздардың өсуі жылжымайтын мүлікке сұраныстың артуына, кәсіпорындардың кеңеюіне және мемлекеттегі инфрақұрылымның жақсаруына байланысты болуы мүмкін.

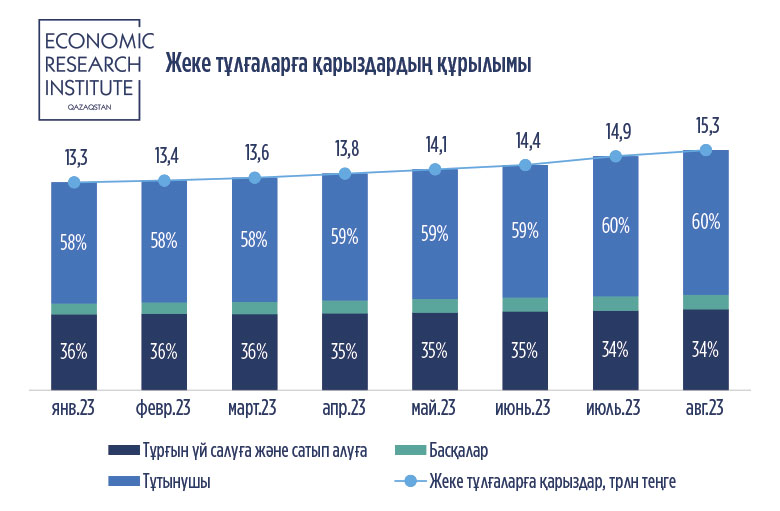

Кестеден халыққа берілген қарыздардың үлесі 50%-тен асатынын және өсу үрдісі бар екенін көруге болады, бұл ұзақ мерзімді перспективада күрт теріс әсер етуі мүмкін. Бұған дейін айтылғандай, тұтынушылық қарыздардың өсу және өндірістік қуаттарға инвестициялардың азаю қаупі бар.

Жоғарыдағы кестеде көріп отырғанымыздай, 2023 жылы тұтынушылық қарыздардың үлесі 2 п.т. өсіп, жеке тұлғаларға берілген қарыздардың жалпы санынан 2/3 құрайды. Мұндай серпін ұзақ мерзімді перспективада елге күрт теріс әсер етуі мүмкін, өйткені экономикада қарыздың "көпіршігі" пайда болу қаупі бар, бұл кейіннен дағдарысқа немесе рецессияға әкелуі мүмкін.

Айта кету керек, ЕДБ кредит портфелінің құрылымындағы ШОБ-қа жатпайтын заңды тұлғалардың қарыздарының үлесі соңғы бір жарым жылда 20%-тен аспайды. Бұл портфель дефолтының ықтимал жоғары тәуекелдерін тудырады, өйткені экзогендік немесе эндогендік шокты жүзеге асырған жағдайда халықтың табысы және одан әрі шағын және орта бизнес субъектілері зардап шегуі мүмкін, бұл бүкіл банк секторының қаржылық тұрақтылығының айтарлықтай нашарлауына әкелуі ықтимал.

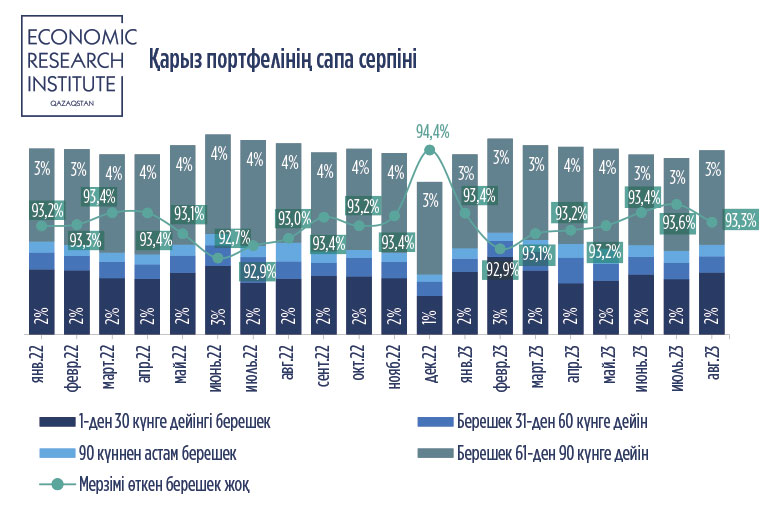

Қарыз портфелінің сапа серпіні тұтастай алғанда оң болып табылады, өйткені берілген кредиттердің 90%-тен астамы өтімді болып қалады және мерзімінде өтеледі, алайда мерзімі өткен берешегі бар қарыздардың жалпы үлесі 10%-тен аспайды. Бұл ретте берешегі 90 күннен асатын қарыздар жыл басынан бері өсіп келеді. Осылайша, 2022 жылдың басында олардың үлесі 3,3%-ті құрады, ал 2023 жылдың маусым айының қорытындысы бойынша олардың үлесі 3,5%-ті құрайды.

№9 Халықаралық қаржылық есептілік стандартына сәйкес ЕДБ бұл кредиттерді 3-санатта тануы және олар бойынша осы қарыздарды іс жүзінде толығымен жабатын провизиялар құруы тиіс, ал бұл ЕДБ үшін қосарланған жүктемені білдіреді.

Тоқтасын Бақберген

сарапшы

Барлық мақалалар